.

Η σύμβαση ανταλλαγής κινδύνου αθέτησης (ΣΑΚΑ- Credit default swap ή απλά CDS) είναι μία σύμβαση ανταλλαγής (ΣΑ) στην οποία ο αγοραστής της πραγματοποιεί σειρά πληρωμών προς τον αντισυμβαλλόμενο πωλητή και σε αντάλλαγμα δέχεται εφάπαξ πληρωμή σε περίπτωση που κάποιο πιστωτικό μέσο (συνήθως ομόλογο ή δάνειο) χαρακτηρισθεί από αθέτηση του εκδότη.

Στην απλούστερη μορφή της, η ΣΑΚΑ είναι μια διμερής σύμβαση μεταξύ του αγοραστή και του πωλητή της προστασίας από τον πιστωτικό κίνδυνο. Η ΣΑΚΑ αναφέρεται σε ένα συγκεκριμένο ομόλογο χρέους μιας «οντότητας αναφοράς, η οποία οντότητα συνήθως είναι κράτος ή νομικό πρόσωπο όπως μια εταιρεία. Η οντότητα αναφοράς δεν είναι συμβαλλόμενο μέρος της σύμβασης. Ο αγοραστής της προστασίας προβαίνει σε τριμηνιαίες πληρωμές ασφαλίστρων προς τον πωλητή. Εάν η οντότητα αναφοράς αθετήσει κάποιες υποχρεώσεις ως προς το χρέος της, ο πωλητής πληρώνει στον αγοραστή την ονομαστική αξία των ομολογιών σε αντάλλαγμα για τη φυσική παράδοση του ομολόγου, αν και ο διακανονισμός μπορεί επίσης να γίνει με μετρητά ή με δημοπρασία.[1][2] Η αθέτηση αναφέρεται ως "Πιστωτικό Γεγονός" και περιλαμβάνει συμβάντα όπως η αδυναμία πληρωμής, η αναδιάρθρωση και η πτώχευση. Οι περισσότερες ΣΑΚΑ κυμαίνονται μεταξύ 10 - 20 εκατομμυρίων δολαρίων και είναι διάρκειας μεταξύ ενός και 10 ετών.[3]

Ο κάτοχος του ομολόγου μπορεί να "αγοράσει προστασία" για αντισταθμίσει τον πιστωτικό κίνδυνο του ομολόγου. Με τον τρόπο αυτό, η ΣΑΚΑ είναι παρόμοια με την ασφάλιση πιστώσεων, αν και δεν είναι ούτε παρόμοια ούτε υπόκειται σε κανονισμούς που διέπουν την ασφάλιση ατυχημάτων ή ζωής. Επίσης, οι επενδυτές μπορούν να αγοράζουν και να πωλούν προστασία χωρίς να κατέχουν κανένα χρέος του φορέα αναφοράς. Αυτές οι "γυμνές συμβάσεις ανταλλαγής κινδύνου αθέτησης" επιτρέπουν στους διαπραγματευτές να κερδοσκοπούν επί εκδόσεων χρέους και της φερεγγυότητας των οντοτήτων αναφοράς. Οι ΣΑΚΑ μπορούν να χρησιμοποιηθεί για την κατασκευή συνθετικών θετικών και αρνητικών θέσεων θέσεων στους φορείς αναφοράς.[4] Οι γυμνές ΣΑΚΑ αποτελούν το μεγαλύτερο μέρος της συνολικής αγοράς των συμβάσεων αυτών. Επιπλέον, οι συμβάσεις ανταλλαγής κινδύνου αθέτησης, μπορούν επίσης να χρησιμοποιηθούν σε θέματα εξισορροπητικής κερδοσκοπίας σε σχέση με την εταιρική κεφαλαιακή διάρθρωση.

Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης υπάρχουν από τις αρχές της δεκαετίας του 1990, αλλά η αγορά αυξήθηκε δραματικά από το 2003. Μέχρι το τέλος του 2007, το οφειλόμενο ποσό ήταν 62,2 τρισεκατομμύρια δολάρια, ενώ μέχρι το τέλος του 2008 υποχώρησε στα 38,6 τρισεκατομμύρια δολάρια.[5]

Τα περισσότερα CDS είναι τεκμηριωμένα με τυποποιημένα έντυπα που εκδίδονται από τον Διεθνή Σύνδεσμο Συμβάσεων Ανταλλαγής και Παραγώγων (International Swaps and Derivatives Association, ISDA), αν και μερικά είναι προσαρμοσμένα σε συγκεκριμένες ανάγκες. Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης έχουν πολλές παραλλαγές.[2] Εκτός από τις βασικές "μοναδικού ονόματος" ΣΑΚΑ, υπάρχουν συμβάσεις επί δεικτών (index CDS), "συμβάσεις επί καλάθου οντοτήτων" (basket CDS), ΣΑΚΑ χρηματικής εγγυήσεως (δηλαδή, με μια αρχική πληρωμή από τον πωλητή ως εγγύηση, funded CDS) και "μόνον δανείων" ΣΑΚΑ (δηλαδή, μόνον επί κοινοπρακτικών, εγγυημένων δανείων της οντότητας αναφοράς, LCDS). Εκτός από τις εταιρείες ή τις κυβερνήσεις, η οντότητα αναφοράς μπορεί να περιλαμβάνει και μια εταιρεία ειδικού σκοπού που εκδίδει χρεόγραφα υποστηριζόμενα από υποθήκη.[6]

Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης δεν αποτελούν αντικείμενο διαπραγμάτευσης στο χρηματιστήριο και δεν υπάρχει καμία απαίτηση αναφοράς των συναλλαγών σε μια κρατική υπηρεσία.[7] Κατά τη διάρκεια της οικονομικής κρίσης 2007-2010, η έλλειψη διαφάνειας και το τρισεκατομμυρίων δολαρίων μέγεθος της αγοράς προκάλεσαν ανησυχία στις ρυθμιστικές αρχές, διότι τα γεγονότα αυτά θα μπορούσαν να αποτελέσουν εν δυνάμει συστημικό κίνδυνο για την οικονομία.[8][2][4] Τον Μάρτιο του 2010, ο φορέας εκκαθάρισης συναλλαγών "DTCC Trade Information Warehouse" ανακοίνωσε ότι θα δώσει οικειοθελώς στις ρυθμιστικές αρχές ευρύτερη πρόσβαση στη βάση δεδομένων του σχετικά με τις ΣΑΚΑ.[9]

Περιγραφή

Ο αγοραστής (Protection Buyer) αγόρασε ΣΑΚΑ τη χρονική στιγμή t0 και πραγματοποιεί τακτικές πληρωμές τις χρονικές στιγμές t1, t2, t3, and t4. Αν το υποκείμενο χρηματοπιστωτικό μέσο δεν τελέσει υπό καθεστώς αθέτησης πληρωμών, τότε ο αγοραστής συνεχίζει τις πληρωμές τις χρονικές στιγμές t5, t6 και ούτω καθεξής, μέχρι τη λήξη του συμβολαίου την στιγμή tn.

Αν όμως τo υποκείμενο χρηματοπιστωτικό μέσο τελέσει υπό καθεστώς αθέτησης την στιγμή t5, τότε ο πωλητής (Protection Seller) αποζημιώνει τον αγοραστή για την απώλεια και ο αγοραστής παύει τις πληρωμές.

Μια Σύμβαση Ανταλλαγής Κινδύνου Αθέτησης (ΣΑΚΑ) είναι ένα παράγωγο πιστωτικό συμβόλαιο μεταξύ δύο αντισυμβαλλομένων. Ο αγοραστής προβαίνει σε περιοδικές πληρωμές προς τον πωλητή, και σε αντάλλαγμα εισπράττει πληρωμή, εάν το υποκείμενο χρηματοπιστωτικό μέσο τελέσει υπό καθεστώς αθέτησης.[1][2][10] Η ΣΑΚΑ θα αναφέρεται σε ένα συγκεκριμένο δάνειο ή ομόλογο χρέους μίας «οντότητας αναφοράς», συνήθως εταιρείας ή κράτους.[3]

Ως παράδειγμα, ας υποθέσουμε ότι ένας επενδυτής αγοράζει μια ΣΑΚΑ από την ΑΑΑ-Τράπεζα, όπου ο φορέας αναφοράς είναι η εταιρεία Ριψοκίνδυνη Α.Ε. Ο επενδυτής θα καταβάλλει τακτικές εισφορές στην ΑΑΑ-Τράπεζα, και αν η Ριψοκίνδυνη Α.Ε., δεν εκπληρώσει το χρέος της (δηλαδή, αν αθετήσει κάποια πληρωμή σχετικά με τις δόσεις ή το κεφάλαιο του χρέους της), ο επενδυτής θα εισπράξει εφάπαξ πληρωμή από την ΑΑΑ-Τράπεζα, και η σύμβαση τερματίζεται.

Αν στην πραγματικότητα στον επενδυτή ανήκει μέρος του χρέους της Ριψοκίνδυνης Α.Ε., η ΣΑΚΑ μπορεί να θεωρηθεί ως αντιστάθμιση. Όμως, οι επενδυτές μπορούν να αγοράσουν επίσης ΣΑΚΑ αναφερόμενες στο χρέος της Ριψοκίνδυνης Α.Ε., χωρίς στην πραγματικότητα να είναι κάτοχοι του χρέους αυτού. Αυτό μπορεί να γίνει για κερδοσκοπικούς σκοπούς, όπως το να στοιχηματίσει κάποιος κατά της φερεγγυότητας της Ριψοκίνδυνης Α.Ε., αποκομίζοντας χρήματα σε περίπτωση πτώχευσής της ή το να αντισταθμίσει τις επενδύσεις σε άλλες εταιρείες, των οποίων τα περιουσιακά στοιχεία αναμένονται να είναι παρόμοια με αυτά της Ροψοκίνδυνης Α.Ε.

Αν ο φορέας αναφοράς (Ριψοκίνδυνη Α.Ε.) αθετήσει τις υποχρεώσεις της, ένα από τα δύο ενδεχόμενα μπορούν να συμβούν:

Είτε ο επενδυτής να καταθέσει στην Ριψοκίνδυνη Α.Ε. το περιουσιακό στοιχείο στην ΑΑΑ-Τράπεζα για πληρωμή της ονομαστικής αξίας, πράγμα που είναι γνωστό ως φυσικός διακανονισμός

Ή η AAA-Τράπεζα να πληρώσει στον επενδυτή τη διαφορά μεταξύ της ονομαστικής αξίας και της αγοραίας τιμής της συγκεκριμένης υποχρέωσης οφειλής (ακόμα και αν η Ριψοκίνδυνη Α.Ε. αθετήσει/χρεοκοπήσει υπάρχει συνήθως μερική ανάκτηση της οφειλής.) Αυτό είναι γνωστό ως διακανονισμός τοις μετρητοίς.

Η «αποδοσιακή διαφορά (spread) μιας ΣΑΚΑ» είναι το ετήσιο ποσό το οποίο ο αγοραστής πρέπει να δώσει στον πωλητή κατά τη διάρκεια της συμβάσεως, εκφρασμένο ως ποσοστό του ονομαστικού ποσού. Για παράδειγμα, εάν η αποδοσιακή διαφορά των ΣΑΚΑ της Ριψοκίνδυνης Α.Ε. είναι 50 μονάδες βάσης, ή 0,5% (1 μονάδα βάσης = 0,01%), τότε ένας επενδυτής που αγοράζει προστασία αξίας 10 εκατομμυρίων δολαρίων από την ΑΑΑ-Τράπεζα, οφείλει να καταβάλει στην τράπεζα 50.000 δολάρια ετησίως. Οι πληρωμές αυτές συνεχίζονται μέχρι η σύμβαση να λήξει ή μέχρι η Ριψοκίνδυνη Α.Ε. να χρεοκοπήσει, και συχνά καταβάλλονται τριμηνιαίως.

Εάν συγκρίνουμε δύο ΣΑΚΑ με ίδια διάρκεια, εκείνη που συνδέεται με μια εταιρεία υψηλότερης αποδοσιακής διαφοράς θεωρείται από την αγορά ως πιθανότερη υποψήφια μελλοντικής αθέτησης, δεδομένου ότι ένα μεγαλύτερο ποσό καταβάλλεται για την προστασία από το γεγονός αυτό της αθέτησης. Ωστόσο, παράγοντες όπως η ρευστότητα και η αναμενόμενη ζημία σε περίπτωση αθέτησης μπορούν να επηρεάσουν την παραπάνω σύγκριση. Τα ασφάλιστρα των ΣΑΚΑ και η βαθμολογία πιστοληπτικού κινδύνου των οντοτήτων αναφοράς θεωρούνται μεταξύ διαχειριστών χαρτοφυλακίων καλοί δείκτες της πιθανότητας αθέτησης.

Δεν Πρόκειται για Ασφάλιση

Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης συγκρίνονται συχνά με την έννοια της ασφάλισης, διότι ο αγοραστής ουσιαστικά πληρώνει ένα ασφάλιστρο και, ως αντάλλαγμα, εισπράττει ένα συγκεκριμένο χρηματικό ποσό εάν κάποιο από τα γεγονότα που καθορίζεται στη σύμβαση πραγματοποιηθεί. Ωστόσο, υπάρχουν πολλές και σημαντικές διαφορές μεταξύ των ΣΑΚΑ και της ασφάλισης, όπως για παράδειγμα:

Ο αγοραστής μιας ΣΑΚΑ δεν χρειάζεται να είναι κάτοχος του υποκειμένου χρεογράφου ή περιουσιακού στοιχείου το οποίο εκτίθεται σε κίνδυνο. Μάλιστα, ο αγοραστής δεν χρειάζεται καν να υποστεί ζημία από το συγκεκριμένο πιστωτικό γεγονός.[11][12][13][14] Αντίθετα, στην αγορά της συνήθους ασφάλισης, ο ασφαλιζόμενος αναμένεται γενικά να διαθέτει το ασφαλιζόμενο περιουσιακό στοιχείο στην ιδιοκτησία του.

Ο πωλητής δεν χρειάζεται να υπόκειται στους ρυθμιστικούς κανόνες του ευρύτερου χρηματοπιστωτικού κλάδου.

Ο πωλητής δεν υποχρεούται να διατηρεί αποθέματα για την αποπληρωμή των αγοραστών, αν και σημαντικοί χρηματοοικονομικοί ενδιάμεσοι που ασχολούνται με την πρακτόρευση των ΣΑΚΑ υπόκεινται σε κανόνες τραπεζικής κεφαλαιακής επάρκειας.

Οι ασφαλιστικές εταιρείες διαχειρίζονται τον κίνδυνο κυρίως ρυθμίζοντας τα αποθεματικά ζημιών τους με βάση τον νόμο των μεγάλων αριθμών, ενώ οι πρακτορεύοντες τις ΣΑΚΑ αντιμετωπίζουν τον κίνδυνο κυρίως μέσω συμψηφισμού των ΣΑΚΑ (αντιστάθμισης κινδύνου) με άλλους πρακτορεύοντες, καθώς και μέσω συναλλαγών στις υποκείμενες αγορές ομολόγων.

Στις Ηνωμένες Πολιτείες Αμερικής οι ΣΑΚΑ υπόκεινται γενικά σε λογιστικούς κανόνες που στηρίζονται στις αγοραίες τιμές, εισάγοντας έτσι στο πρόβλημα μεταβλητότητα λογιστικών κασταστάσεων, η οποία μεταβλητότητα δεν υπάρχει σε μια τυπική ασφαλιστική σύμβαση.

Η λογιστική αντιστάθμισης μπορεί να μην είναι διαθέσιμη στο πλαίσιο των Γενικά Αποδεκτών Λογιστικών Αρχών (GAAP), εκτός εάν πληρούνται οι απαιτήσεις του FAS 133. Στην πράξη αυτό συμβαίνει σπανίως.

Ωστόσο, η πιο σημαντική διαφορά μεταξύ των ΣΑΚΑ και της Ασφάλισης είναι απλώς ότι η ασφαλιστική σύμβαση παρέχει αποζημίωση έναντι των απωλειών που πράγματι υπέστη ο ασφαλισμένος, ενώ τα CDS παρέχουν ίσες προς όλους τους κατόχους χρηματορροές, που υπολογίζονται με τη χρήση μεθόδου συμφωνημένης σε ολόκληρη την αγορά.

Υπάρχουν επίσης σημαντικές διαφορές στις προσεγγίσεις που χρησιμοποιούνται για την τιμολόγηση. Το κόστος της ασφάλισης βασίζεται στην αναλογιστική ανάλυση. Οι ΣΑΚΑ είναι παράγωγα, των οποίων το κόστος προσδιορίζεται με χρηματοοικονομικά υποδείγματα, καθώς και από τις σχέσεις εξισορροπητικής κερδοσκοπίας με άλλα μέσα της πιστωτικής αγοράς, όπως τα δάνεια και τα ομόλογα από την ίδια την «οντότητα αναφοράς» στην οποία αναφέρονται οι ΣΑΚΑ.

Οι ασφαλιστικές συμβάσεις απαιτούν την υποχρεωτική γνωστοποίηση όλων των εμπλεκόμενων κινδύνων, ενώ οι ΣΑΚΑ δεν συνοδεύονται από μια τέτοια υποχρέωση. Κυρίως όμως, σε αντίθεση με τις ασφαλιστικές εταιρείες, οι πωλητές των ΣΑΚΑ δεν υποχρεούνται να διατηρούν τα αποθεματικά κεφάλαια που εγγυώνται την πληρωμή των απαιτήσεων.

Πηγές Στοιχείων της Αγοράς

Στοιχεία που αφορούν τις Συμβάσεις Ανταλλαγής Κινδύνου Αθέτησης της αγοράς είναι διαθέσιμα από τρεις κύριες πηγές. Δεδομένα σε ετήσια και εξαμηνιαία βάση είναι διαθέσιμα από τον Διεθνή Σύνδεσμο Συμβάσεων Ανταλλαγής και Παραγώγων (ISDA) από το 2001, καθώς και από την Τράπεζα Διεθνών Διακανονισμών από το 2004. Η Εταιρεία Παρακαταθήκης και Εκκαθάρισης (Depository Trust & Clearing Corporation, DTCC), μέσω της παγκόσμιας βάσης του (Trade Information Warehouse, TIW), παρέχει εβδομαδιαία δεδομένα, αλλά τα δημοσίως διαθέσιμα στοιχεία ανατρέχουν μόνο έως ένα χρόνο πίσω. Οι αριθμοί που παρέχονται από κάθε πηγή δεν συμφωνούν πάντα, γιατί κάθε φορέας-πηγή χρησιμοποιεί διαφορετικές μεθόδους δειγματοληψίας.

Σύμφωνα με την εταιρεία DTCC, η TIW αποτελεί τη μοναδική "παγκόσμια ηλεκτρονική βάση δεδομένων για σχεδόν όλες τις εκκρεμείς συμβάσεις ΣΑΚΑ στην αγορά."

Στις ΗΠΑ, το Γραφείο Ελεγκτού του Νομίσματος (Office of the Comptroller of the Currency, OCC) δημοσιεύει δεδομένα για τα τριμηνιαία πιστωτικά παράγωγα σχετικά με τις ασφαλισμένες αμερικανικές εμπορικές τράπεζες και τις εταιρείες θεματοφυλακής και επιτροπείας.

Χρήσεις

Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης χρησιμοποιούνται από τους επενδυτές για κερδοσκοπία, αντιστάθμιση κινδύνου και εξισορροπητική κερδοσκοπία.

Κερδοσκοπία

Οι ΣΑΚΑ επιτρέπουν στους επενδυτές να κερδοσκοπήσουν επί των μεταβολών στις αποδοσιακές διαφορές των συμβάσεων μοναδικού ονόματος ή συμβάσεις επί δεικτών στην αγορά, όπως ο βορειοαμερικανικός δείκτης CDX ή ο ευρωπαϊκός δείκτης iTraxx. Ο επενδυτής μπορεί να έχει την πεποίθηση ότι οι αποδοσιακές διαφορές μιας οντότητας αναφοράς είναι υπερβολικά υψηλά ή χαμηλά, σε σχέση με τις αποδόσεις των ομολόγων του φορέα αυτού, και έτσι προσπαθεί να επωφεληθεί ερχόμενος σε συναλλαγή, γνωστή και ως συναλλαγή βάσης, που συνδυάζει μια ΣΑΚΑ, ένα ομόλογο και μια σύμβαση ανταλλαγής επιτοκίου.

Τέλος, ο επενδυτής μπορεί να κερδοσκοπήσει πάνω στην πιστοληπτική ικανότητα μιας εταιρείας ή κράτους, δεδομένου ότι γενικά οι αποδοσιακές διαφορές αυξάνονται με την εξασθένηση της φερεγγυότητας, ενώ μειώνονται με την ενίσχυσή της. Ο επενδυτής επομένως μπορεί να αγοράσει μια ΣΑΚΑ κάποιας εταιρείας για να κερδοσκοπήσει από το ενδεχόμενο της χρεοκοπίας της. Εναλλακτικά, ο επενδυτής μπορεί να πάρει θέση πωλητή στη ΣΑΚΑ αν κρίνει ότι η πιστοληπτική ικανότητα της εταιρείας θα βελτιωθεί.

Για παράδειγμα, ένα αντισταθμιστικό κεφάλαιο (hedge fund) προβλέπει ότι επίκειται αθέτηση της εταιρείας Ριψοκίνδυνη Α.Ε. ως προς το χρέος της. Ως εκ τούτου, αγοράζει προστασία μέσω μιας ΣΑΚΑ από την ΑΑΑ-Τράπεζα για δύο χρόνια, αξίας 10 εκατ. δολαρίων, με οντότητα αναφοράς την Ριψοκίνδυνη Α.Ε. και με μια αποδοσιακή διαφορά των 500 μονάδων βάσης (=5%) ετησίως.

Εάν πράγματι η Ριψοκίνδυνη Α.Ε. αθετήσει ύστερα από ένα χρόνο, το αντισταθμιστικό κεφάλαιο θα έχει πληρώσει 500.000 δολάρια στην ΑΑΑ-Τράπεζα , αλλά θα εισπράξει 10 εκατ. δολ. (υποθέτοντας μηδενικό ποσοστό ανάκτησης και ότι η AAA-Τράπεζα έχει την ρευστότητα να καλύψει τις απώλειες), με αποτέλεσμα έτσι την αποκόμιση κέρδους. Η ΑΑΑ-Τράπεζα και οι επενδυτές της θα υποστούν έτσι μία ζημία των 9,5 εκατ. δολ., εκτός εάν η τράπεζα ανατρέψει με κάποιον τρόπο την κατάσταση που οδηγεί στην χρεοκοπία.

Εάν όμως η Ριψοκίνδυνη Α.Ε. δεν αθετήσει τις υποχρεώσεις της, τότε η ΣΑΚΑ θα διαρκέσει δύο χρόνια και το αντισταθμιστικό κεφάλαιο θα καταλήξει να πληρώσει και να υποστεί ζημιά ύψους 1 εκατ. δολαρίων. Έτσι η ΑΑΑ-Τράπεζα, παρέχοντας προστασία κατάφερε να βγάλει 1 εκατ. δολ., χωρίς καμία αρχική επένδυση.

Σημειωτέον ότι υπάρχει και μία τρίτη εκδοχή στο παραπάνω σενάριο. Το αντισταθμιστικό κεφάλαιο θα μπορούσε να προβεί σε ρευστοποίηση της θέσης του στη ΣΑΚΑ μετά από ένα ορισμένο χρονικό διάστημα σε μία προσπάθεια να «κλειδώσει» τα κέρδη ή τις ζημίες του. Για παράδειγμα:

Μετά από ένα χρόνο, η αγορά θεωρεί ότι η Ριψοκίνδυνη Α.Ε. είναι πιο πιθανό να καταλήξει σε αθέτηση, με αποτέλεσμα η αποδοσιακή διαφορά να φτάσει από τις 500 στις 1500 μονάδες βάσης. Το αντισταθμιστικό κεφάλαιο μπορεί να πουλήσει προστασία αξίας 10 εκατ. δολαρίων στην ΑΑΑ-Τράπεζα για ένα χρόνο, σε αυτό το υψηλότερο ποσοστό. Συνεπώς, εντός των δύο ετών το αντισταθμιστικό κεφάλαιο θα καταβάλλει στην τράπεζα 2*5%* 10 εκατ. = 1 εκατ. δολάρια, αλλά θα εισπράξει 1*15% * 10 εκατ. δολ. = 1,5 εκατ. δολάρια, αποκομίζοντας τελικά κέρδη αξίας 500.000 δολαρίων.

Σε μια άλλη εκδοχή, η αγορά θεωρεί τώρα ότι είναι λιγότερο πιθανό να αθετήσει η Ριψοκίνδυνη Α.Ε., με αποτέλεσμα το spread να υποχωρήσει στις 250 μονάδες βάσης. Πάλι, το αντισταθμιστικό κεφάλαιο μπορεί να επιλέξει να πουλήσει προστασία αξίας ενός εκατομμυρίου δολαρίων στην ΑΑΑ-Τράπεζα, για ένα χρόνο, σε αυτό το χαμηλότερο ποσοστό. Έτσι, αυτά τα δύο χρόνια το αντισταθμιστικό κεφάλαιο θα καταβάλλει στην τράπεζα 2*5%* 10 εκατ. δολ. = 1 εκατ. δολ., ενώ θα εισπράξει 1 * 2,5% * 10 εκατ. δολ. = 250.000 δολάρια, έχοντας έτσι ζημία 750.000 δολαρίων. Η ζημία αυτή ωστόσο είναι μικρότερη από αυτή του ενός εκατομμυρίου δολαρίων που θα είχε επέλθει εάν δεν είχε συνηφθεί η δεύτερη συναλλαγή.

Συναλλαγές όπως αυτές δεν χρειάζεται καν να πραγματοποιηθούν με μακροπρόθεσμο ορίζοντα. Αν η αποδοσιακή διαφορά της Ριψοκίνδυνης Α.Ε. είχε διευρυνθεί μόλις λίγες μονάδες βάσης κατά τη διάρκεια μιας ημέρας, το αντισταθμιστικό κεφάλαιο θα μπορούσε να έχει συνάψει αμέσως μία σύμβαση συμψηφισμού με αποτέλεσμα να αποκομίσει ένα μικρό κέρδος κατά τη διάρκεια των δύο ΣΑΚΑ.

Οι ΣΑΚΑ χρησιμοποιούνται επίσης για την κατασκευή συνθετικών Εξασφαλισμένων Ομολόγων Χρέους (ΕΟΧ, collateralized debt obligations). Αντί να κατέχει κανείς ένα ομόλογο ή δάνειο, μπορεί να αναπαράγει την έκθεσή του στον πιστωτικό κίνδυνο ενός χαρτοφυλακίου ομολόγων με τη χρήση μιας ΣΑΚΑ. Ένα παράδειγμα συνθετικού ΕΟΧ αποτελεί το Abacus 2007-AC1, που αποτελεί αντικείμενο της αγωγής για απάτη κατά της Goldman Sachs από την Επιτροπή Κεφαλαιαγοράς, τον Απρίλιο του 2010. Το Abacus είναι ένα συνθετικό ΕΟΧ αποτελούμενο από συμβάσεις ανταλλαγής κινδύνου αθέτησης που αναφέρονται σε μία ποικιλία τίτλων από τιτλοποίηση στεγαστικών δανείων με υποθήκη (mortgage backed securities).

"Γυμνές" ΣΑΚΑ. Στα προηγούμενα παραδείγματα, το αντισταθμιστικό κεφάλαιο δεν κατείχε χρέος της Ριψοκίνδυνης Α.Ε. Μία ΣΑΚΑ στην οποία ο αγοραστής δεν είναι κάτοχος του υποκείμενου χρέους ονομάζεται και «γυμνή» ΣΑΚΑ. Εκτιμάται ότι το 80% των συμβάσεων στην αγορά είναι «γυμνές». Τελευταία γίνονται διαβουλεύσεις στις ΗΠΑ και την Ευρώπη για το αν θα πρέπει να απαγορευτεί η χρήση των ΣΑΚΑ που αποσκοπεί στην κερδοσκοπία. Έτσι, η νομοθεσία βρίσκεται υπό εξέταση από το Κογκρέσο στο πλαίσιο της οικονομικής μεταρρύθμισης.

Επικριτές ισχυρίζονται πως οι «γυμνές» συμβάσεις ανταλλαγής κινδύνου αθέτησης πρέπει να απαγορευτούν, διότι είναι σαν να αγοράζει κάποιος την ασφάλεια πυρκαγιάς για το σπίτι τού γείτονά του, πράγμα το οποίο δημιουργεί τεράστιο κίνητρο για εμπρησμό. Υποστηρίζουν πως δεν πρέπει να είναι σε θέση κάποιος να αγοράσει μια ΣΑΚΑ (ασφάλεια κατά του ενδεχομένου αθέτησης) όταν δεν είναι κάτοχος του ομολόγου, ενώ θεωρούν ότι η αγορά των ΣΑΚΑ μπορεί να παρομοιαστεί με το καζίνο και τα τυχερά παιχνίδια. Μία άλλη ανησυχία είναι το μέγεθος της αγοράς των ΣΑΚΑ. Επειδή οι γυμνές ΣΑΚΑ είναι συνθετικές, δεν υπάρχει όριο στο πόσα μπορούν να πωληθούν. Το ακαθάριστο ποσό των ΣΑΚΑ υπερβαίνει κατά πολύ τα «πραγματικά» εταιρικά ομόλογα και δάνεια που εκκρεμούν. Κατά συνέπεια ο κίνδυνος αθέτησης μεγεθύνεται οδηγώντας σε ανησυχίες για τον συστημικό κίνδυνο.

Το πρόβλημα οξύνεται περισσότερο διότι επιτρέπεται στους κερδοσκόπους να στοιχηματίζουν εναντίον χωρών. Πολλοί ευρωπαίοι πολιτικοί κατηγόρησαν τους αγοραστές αυτών των ΣΑΚΑ ότι συνέβαλλαν στην επιδείνωση της ελληνικής κρίσης, η οποία τελικώς οδήγησε στην επιτήρηση της χώρας από το Διεθνές Νομισματικό Ταμείο το 2010. Μάλιστα, το 2009, και εγχώριες τράπεζες συμμετείχαν σε ΣΑΚΑ με οντότητα αναφοράς την Ελλάδα, πράγμα που δημιουργεί προβληματισμούς σχετικά με την εταιρική διακυβέρνηση γενικότερα.

Παρά τις ανησυχίες αυτές, Αμερικανοί αξιωματούχοι δεν είναι υπέρ της πλήρους απαγόρευσης των γυμνών ΣΑΚΑ. Προτιμούν μεγαλύτερη διαφάνεια και καλύτερες απαιτήσεις κεφαλαιακής επάρκειας, ενώ πιστεύουν ότι οι ΣΑΚΑ κατέχουν μία θέση στην αγορά.

Οι υποστηρικτές των γυμνών ΣΑΚΑ υποστηρίζουν πως οι ανοιχτές πωλήσεις στις διάφορες μορφές τους, όπως οι ΣΑΚΑ, τα παράγωγα ή τα συμβόλαια μελλοντικής εκπλήρωσης, επιδρούν θετικά στην αύξηση της ρευστότητας στην αγορά, με αποτέλεσμα να βοηθούν στις πράξεις αντιστάθμισης. Χωρίς τους κερδοσκόπους στις ΣΑΚΑ, οι τράπεζες που επιζητούν την αντιστάθμιση μπορεί να μη βρουν έτοιμο πωλητή προστασίας. Οι κερδοσκόποι δημιουργούν επίσης μία ανταγωνιστικότερη αγορά, διατηρώντας χαμηλές τις τιμές για τα αντισταθμιστικά κεφάλαια. Ακόμη, μία αγορά δυναμική σε ΣΑΚΑ μπορεί να χρησιμεύσει ως βαρόμετρο για τις εποπτικές αρχές και τους επενδυτές σχετικά με την «υγεία» της πιστοληπτικής ικανότητας μιας εταιρείας ή μιας χώρας.

Αντιστάθμιση

Οι συμβάσεις ανταλλαγής κινδύνου αθέτησης χρησιμοποιούνται συχνά για τη διαχείριση του πιστωτικού κινδύνου, δηλαδή του κινδύνου αθέτησης, ο οποίος προκύπτει από τη διακράτηση χρέους. Μία τράπεζα για παράδειγμα μπορεί να αντισταθμίσει τον κίνδυνο ένας δανειστής της να αθετήσει τις υποχρεώσεις του σχετικά με το δάνειο που τού έχει χορηγηθεί. Η τράπεζα μπορεί να συνάψει μια ΣΑΚΑ ως αγοραστής προστασίας. Έτσι, εάν το δάνειο οδεύει προς την αθέτηση, τα έσοδα από τη σύμβαση θα «εξουδετερώσουν» τις απώλειες από την αθέτηση του υποκείμενου χρέους του δανειστή της τραπέζης.

Υπάρχουν και άλλοι τρόποι για την εξάλειψη ή τη μείωση του κινδύνου αθέτησης από το δάνειο. Η τράπεζα θα μπορούσε να πουλήσει (δηλ. να εκχωρήσει) απευθείας το δάνειο ή να καλέσει και άλλες τράπεζες να συμμετέχουν. Ωστόσο, αυτές οι επιλογές μπορεί να μην ανταποκρίνονται στις ανάγκες της τράπεζας ή να είναι κοστοβόρες. Επίσης, η δημοσιοποίηση του γεγονότος της πώλησης του δανείου ίσως θεωρηθεί από την αγορά ως έλλειψη εμπιστοσύνης στον δανειολήπτη, η οποία θα μπορούσε να βλάψει σοβαρά τη σχέση μεταξύ τράπεζας-πελάτη. Συνεπώς, η τράπεζα, αγοράζοντας μια ΣΑΚΑ αντισταθμίζει τον κίνδυνο, διατηρώντας παράλληλα το δάνειο στο χαρτοφυλάκιό της. Βεβαίως, η αρνητική πλευρά είναι ότι χωρίς τον κίνδυνο αθέτησης μία τράπεζα μπορεί να μην έχει πλέον κίνητρο να παρακολουθεί ενεργά το δάνειο και ο αντισυμβαλλόμενος να μην έχει σχέση με τον δανειζόμενο.

Ένα άλλο είδος αντιστάθμισης είναι αυτό έναντι του κινδύνου συγκέντρωσης του χαρτοφυλακίου δανείων της τράπεζας σε έναν συγκεκριμένο δανειολήπτη ή βιομηχανία. Η τράπεζα μπορεί να απαλλαγεί από ένα μέρος του εν λόγω κινδύνου αγοράζοντας μια ΣΑΚΑ. Επειδή ο δανειολήπτης δεν είναι συμβαλλόμενο μέρος της σύμβασης ανταλλαγής κινδύνου αθέτησης, με την αγορά της ΣΑΚΑ η τράπεζα καταφέρνει να πετύχει τη διασπορά των κινδύνων, χωρίς επιπτώσεις στο χαρτοφυλάκιο των δανείων της ή τις πελατειακές της σχέσεις. Ομοίως, η τράπεζα πουλώντας μια ΣΑΚΑ μπορεί να πετύχει τη διαφοροποίηση του χαρτοφυλακίου της εκτιθέμενη στον κίνδυνο ενός κλάδου στον οποίο η τράπεζα δεν έχει πελάτες.

Αγοράζοντας προστασία, μια τράπεζα μπορεί επίσης να χρησιμοποιήσει μια ΣΑΚΑ για να απελευθερώσει ίδια κεφάλαια υπό ρυθμιστικούς περιορισμούς. Με τη μείωση ενός συγκεκριμένου πιστωτικού κινδύνου, μία τράπεζα δεν είναι υποχρεωμένη να διαθέτει τόσο κεφάλαιο ως αποθεματικό έναντι του κινδύνου αθέτησης (παραδοσιακά το 8% του συνόλου των δανείων στο πλαίσιο της Συμφωνίας της Βασιλείας Ι). Αυτό απελευθερώνει τους πόρους που μπορούν να μετατραπούν σε περισσότερα δάνεια.

Ο κίνδυνος αντιστάθμισης δεν περιορίζεται στις τράπεζες ως δανειστές. Οι κάτοχοι εταιρικών ομολόγων, όπως οι τράπεζες, τα συνταξιοδοτικά ταμεία ή οι ασφαλιστικές εταιρείες, μπορούν να αγοράσουν μια ΣΑΚΑ ως αντιστάθμιση για παρόμοιους λόγους. Για παράδειγμα, ένα συνταξιοδοτικό ταμείο κατέχει πενταετή ομόλογα που εκδίδονται από την Ριψοκίνδυνη Α.Ε., ονομαστικής αξίας 10 εκατ. δολαρίων. Το συνταξιοδοτικό ταμείο, προκειμένου να διαχειριστεί τον κίνδυνο να χάσει τα χρήματά του σε περίπτωση αθέτησης της Ριψοκίνδυνης Α.Ε. επί του χρέους της, αγοράζει μια ΣΑΚΑ από την «Τράπεζα Παραγώγων» ονομαστικού ποσού 10 εκατ. δολαρίων. Η ΣΑΚΑ γίνεται αντικείμενο διαπραγμάτευσης στις 200 μονάδες βάσης (2%). Σε αντάλλαγμα για αυτήν την πιστωτική προστασία, το συνταξιοδοτικό ταμείο πληρώνει το 2% των 10 εκατ. δολαρίων (200.000 δολ.) ετησίως σε τριμηνιαίες δόσεις των $ 50.000 στην Τράπεζα Παραγώγων.

Εάν η Ριψοκίνδυνη Α.Ε. δεν αθετήσει επί του χρέους της, το συνταξιοδοτικό ταμείο θα καταβάλλει τριμηνιαίες πληρωμές στην Τράπεζα Παραγώγων για 5 χρόνια, στο τέλος των οποίων θα λάβει πίσω και τα 10 εκατ. δολάρια από την Ριψοκίνδυνη Α.Ε. Αν και οι πληρωμές της προστασίας ύψους 1 εκατ. δολαρίων μειώνουν τις αποδόσεις των επενδύσεων για το συνταξιοδοτικό ταμείο, ο κίνδυνος απώλειάς τους λόγω αθέτησης της Ριψοκίνδυνης Α.Ε. εξαλείφεται.

Εάν η Ριψοκίνδυνη Α.Ε. αθετήσει τις υποχρεώσεις της στα τρία χρόνια της σύμβασης, το συνταξιοδοτικό ταμείο θα σταματήσει να πληρώνει τις τριμηνιαίες δόσεις και η Τράπεζα Παραγώγων θα επιβεβαιώσει ότι το ταμείο χρηματοδοτείται πλέον για την απώλεια των 10 εκατομμυρίων δολαρίων πλην του ανακτώμενου ποσού (είτε με φυσικό διακανονισμό είτε τοις μετρητοίς- βλέπε Διακανονισμός παρακάτω). Το συνταξιοδοτικό ταμείο χάνει ακόμα τα 600.000 δολάρια που έχει καταβάλει πάνω από τρία χρόνια, αλλά χωρίς τη σύμβαση ανταλλαγής θα έχανε το σύνολο των 10 εκατομμυρίων δολαρίων μείον το ανακτώμενο ποσό.

Εκτός από τους χρηματοπιστωτικούς οργανισμούς, οι μεγάλοι προμηθευτές μπορούν να χρησιμοποιούν μια ΣΑΚΑ πάνω σε μια δημόσια έκδοση ομολογιακού δανείου ή ένα καλάθι με παρόμοιους κινδύνους ως υποκατάστατο για την έκθεσή τους στον πιστωτικό κίνδυνο επί των δικών τους απαιτήσεων έναντι πελατών. Αν και οι συμβάσεις ανταλλαγής κινδύνου αθέτησης έχουν δεχτεί έντονη κριτική για το ρόλο τους στην πρόσφατη χρηματοπιστωτική κρίση, οι περισσότεροι παρατηρητές συμπεραίνουν ότι η χρήση των ΣΑΚΑ ως αντισταθμιστικό μέσο είναι χρήσιμη.

Εξισορροπητική Κερδοσκοπία

Η εξισορροπητική κερδοσκοπία πάνω στην κεφαλαιακή διάρθρωση μιας εταιρείας χρησιμοποιεί συναλλαγές σε ΣΑΚΑ. Η τεχνική αυτή βασίζεται στο γεγονός ότι η αγοραία τιμή της μετοχής μίας εταιρείας και οι αποδοσιακές διαφορές των ΣΑΚΑ της θα πρέπει να παρουσιάζουν αρνητική συσχέτιση. Συγκεκριμένα, εάν οι προοπτικές για μια εταιρεία βελτιωθούν, τότε η τιμή της μετοχής της θα πρέπει να κινηθεί ανοδικά, ενώ οι αποδοσιακές διαφορές των ΣΑΚΑ της πρέπει να υποχωρήσουν, καθώς είναι λιγότερο πιθανό να αθετήσει επί του χρέους της. Όμως, εάν οι προοπτικές για την εταιρεία επιδεινωθούν, τότε οι διαφορές των ΣΑΚΑ θα πρέπει να αυξηθούν, ενώ η τιμή της μετοχής πρέπει να υποχωρήσει.

Οι τεχνικές αυτές είναι γνωστές ως εξισορροπητική κερδοσκοπία πάνω στην κεφαλαιακή διάρθρωση μιας εταιρείας, διότι εκμεταλλεύονται τις ατέλειες της αγοράς μεταξύ των διαφόρων τμημάτων της κεφαλαιακής διάρθρωσης της ίδιας της εταιρείας, δηλαδή εκμεταλλεύονται τις λανθασμένες αποτιμήσεις μεταξύ του χρέους και του μετοχικού κεφαλαίου μίας εταιρείας. Οι συγκεκριμένοι κερδοσκόποι θα επιχειρήσουν να εκμεταλλευτούν το περιθώριο μεταξύ της ΣΑΚΑ και του μετοχικού κεφαλαίου της εταιρείας σε ορισμένες περιπτώσεις. Για παράδειγμα, εάν μια εταιρεία έχει αναγγείλει κάποια άσχημα νέα και η τιμή της μετοχής της έχει υποχωρήσει κατά 25%, αλλά η αποδοσιακή διαφορά της ΣΑΚΑ παραμένει σταθερή, τότε ο επενδυτής μπορεί να αναμένει ότι η διαφορά θα αυξηθεί σε σχέση με την τιμή της μετοχής. Συνεπώς, μία βασική στρατηγική θα ήταν ο επενδυτής να πάρει θετική θέση στην ΣΑΚΑ αντισταθμίζοντας ταυτόχρονα τον κίνδυνο με την αγορά της υποκείμενης μετοχής. Η τεχνική αυτή θα είναι επωφελής σε περίπτωση που η διαφορά αυξηθεί σε σχέση με την τιμή της μεοχής, ενώ θα είναι ζημιογόνος αν συμβεί το αντίστροφο.

Μια ενδιαφέρουσα περίπτωση στην οποία η αντίστροφη σχέση μεταξύ της τιμής μετοχής και της αποδοσιακής διαφοράς των ΣΑΚΑ μιας εταιρείας καταρρέει είναι κατά τη διάρκεια μιας μοχλευμένης εξαγοράς (LBO). Συχνά αυτό οδηγεί στη διεύρυνση της αποδοσιακής διαφοράς, λόγω του επιπλέον χρέους που σύντομα θα καταγραφεί στα λογιστικά βιβλία της εταιρείας, αλλά και στην αύξηση της τιμής της μετοχής της, δεδομένου ότι οι αγοραστές της εταιρείας συνήθως καταλήγουν να πληρώνουν ένα επιπλέον ασφάλιστρο.

Μια άλλη κοινή στρατηγική εξισορροπητικής κερδοσκοπίας έχει ως στόχο να εκμεταλλευτεί το γεγονός ότι η διαφορά μιας ΣΑΚΑ θα πρέπει να γίνεται αντικείμενο διαπραγμάτευσης σε στενή σχέση με το ομολογιακό δάνειο της οντότητας αναφοράς. Αποκλίσεις στις αποδοσιακές διαφορές μπορούν να συμβούν για τεχνικούς λόγους, όπως:

Συγκεκριμένες διαφορές διακανονισμού

Ελλείψεις σε ένα συγκεκριμένο υποκείμενο μέσο

Ύπαρξη αγοραστών στους οποίους δεν επιτρέπεται να αγοράσουν εξωτικά παράγωγα.

Η διαφορά μεταξύ των αποδοσιακών διαφορών στις ΣΑΚΑ και των διαφορών των αποδόσεων των ομολόγων από την καμπύλη αποδόσεων LIBOR (επιτόκιο αναφοράς διατραπεζικού δανεισμού του Λονδίνου) ονομάζεται βάση και θα πρέπει θεωρητικά να είναι σχεδόν μηδενική. Οι συναλλαγές βάσης μπορούν να αποσκοπούν στην αξιοποίηση των τυχόν διαφορών προς αποκόμιση κέρδους άνευ κινδύνου.

Ιστορία

Σύλληψη της Ιδέας

Συμβάσεις ανταλλαγής κινδύνου αθέτησης υπήρχαν τουλάχιστον από τις αρχές του 1990. Στην JP Morgan & Co οφείλεται κατά γενική ομολογία η δημιουργία της σύγχρονης ΣΑΚΑ το 1994. Σε εκείνη την περίπτωση, η JP Morgan & Co παρείχε ένα ανοιχτό δάνειο 4,8 δις δολαρίων στην Exxon, η οποία αντιμετώπισε την απειλή των 5 δις δολαρίων στην καταβολή αποζημιώσεων για την πετρελαιοκηλίδα του Exxon Valdez. Μία ομάδα τραπεζιτών της JP Morgan πούλησε τότε τον πιστωτικό κίνδυνο του ανοιχτού δανείου στην Ευρωπαϊκή Τράπεζα Ανασυγκρότησης και Ανάπτυξης (ΕΤΑΑ), προκειμένου να μειώσει τα αποθεματικά που η JP Morgan ήταν υποχρεωμένη να διακρατεί έναντι της πιθανής χρεοκοπίας της Exxon, βελτιώνοντας έτσι τον δικό της ισολογισμό. Το 1997 η JP Morgan ανέπτυξε ένα ιδιόκτητο προϊόν ονόματι BISTRO, το οποίο χρησιμοποιούσε ΣΑΚΑ για την βελτίωση του ισολογισμού μίας τράπεζας. Το πλεονέκτημα του BISTRO ήταν ότι χρησιμοποιούσε την τιτλοποίηση για να χωρίσει τον πιστωτικό κίνδυνο σε μικρά κομμάτια, πιο «εύπεπτα» για τους επενδυτές, δεδομένου ότι οι περισσότεροι από αυτούς δεν διέθεταν την ικανότητα της ΕΤΑΑ για να δεχτούν πιστωτικό κίνδυνο αξίας 4.8 δις δολαρίων μονομιάς. Το BISTRO ήταν ένα παράδειγμα αυτού που αργότερα έγινε γνωστό ως συνθετική ΣΑΚΑ.

Οι ΣΑΚΑ εξαιρέθηκαν σε μεγάλο βαθμό από την αμερικανική Επιτροπή Κεφαλαιαγοράς με τον νόμο για τον Εκσυγχρονισμό των ΣΜΕ επί Εμπορευμάτων του 2000, ο οποίος ήταν επίσης υπεύθυνος για το «παραθυράκι» της Enron.

Η ανάπτυξη της αγοράς

Αρχικά, οι τράπεζες ήταν οι κυρίαρχοι παίχτες στην αγορά, καθώς οι ΣΑΚΑ χρησιμοποιούνταν κυρίως για την αντιστάθμιση του κινδύνου που σχετίζονταν με τις δανειοδοτικές της δραστηριότητες. Οι τράπεζες είδαν επίσης μία ευκαιρία για να απελευθερώσουν τα ρυθμιστικά, ίδια κεφάλαιά τους. Αυτό άλλαξε με την πάροδο του χρόνου, καθώς όλο και περισσότεροι διαχειριστές κεφαλαίων και αμοιβαία κεφάλαια εντόπισαν διαπραγματευτικές ευκαιρίες στις συμβάσεις ανταλλαγής κινδύνου αθέτησης.

Από το 2002, κυριάρχησαν στην αγορά οι επενδυτές ως κερδοσκόποι, παρά οι τράπεζες ως αντισταθμιστές. Οι εθνικές τράπεζες στις ΗΠΑ χρησιμοποιούσαν τις ΣΑΚΑ ήδη από το 1996. Το έτος αυτό, η Γραμματεία του Ελεγκτού Νομίσματος αποτίμησε το μέγεθος της αγοράς σε δεκάδες δισεκατομμύρια δολάρια. Έξι χρόνια αργότερα, στα τέλη του 2002, το ποσό ξεπέρασε τα 2 τρισεκατομμύρια δολάρια! Αν και οι κερδοσκόποι προκάλεσαν αυτήν την άνευ προηγουμένου ανάπτυξη, και άλλοι παράγοντες διαδραμάτισαν κάποιο ρόλο. Μία τέτοια αγορά δεν θα είχε προκύψει μέχρι το 1999, όταν ο Διεθνής Σύνδεσμος Συμβάσεων Ανταλλαγής και Παραγώγων τυποποίησε την τεκμηρίωση για τις ΣΑΚΑ. Επίσης, το 1997 η ασιατική οικονομική κρίση έδωσε το έναυσμα για την αγορά των ΣΑΚΑ επί κρατικών χρεωστικών τίτλων στις αναδυόμενες αγορές. Επιπροσθέτως, το 2004, οι συναλλαγές επί δεικτών άρχισαν σε μεγάλη κλίμακα και αυξήθηκαν ραγδαία.

Το μέγεθος της αγοράς των ΣΑΚΑ υπερδιπλασιάζονταν σε μέγεθος κάθε χρόνο από τα 3,7 τρις δολάρια που ήταν το 2003. Μέχρι το τέλος του 2007, η αγορά των συμβάσεων αυτών είχε ονομαστική αξία 62,2 τρισεκατ. δολάρια. Όμως, το ονομαστικό αυτό ποσό έπεσε κατά τη διάρκεια του 2008, ως αποτέλεσμα των προσπαθειών ορισμένων εταιρειών πρακτόρευσης συμβάσεων για «συμπίεση χαρτοφυλακίου» (αντικατάσταση μέσω συμψηφισμού πλεοναζόντων συμβολαίων), και έτσι στα τέλη του 2008 το ποσό είχε υποχωρήσει κατά 38%, στα 38,6 τρισεκατομμύρια δολάρια.

Εντούτοις, από αυτήν την εκρηκτική ανάπτυξη δεν έλειπαν οι επιχειρησιακοί «πονοκέφαλοι». Στις 15 Σεπτεμβρίου του 2005, η Ομοσπονδιακή Τράπεζα της Νέας Υόρκης κλήτευσε 14 τράπεζες. Ο καθημερινός όγκος των συναλλαγών των ΣΑΚΑ ήταν δισεκατομμύρια δολάρια. Αυτό δημιούργησε σοβαρά θέματα διαχείρισης του κινδύνου, καθώς οι αντισυμβαλλόμενοι βρέθηκαν σε νομικό και χρηματοοικονομικό κενό. Οι βρετανικές αρχές εξέφρασαν τις ίδιες ανησυχίες.

Η αγορά το 2008

Δεδομένου ότι η αθέτηση υποχρεώσεων είναι ένα σχετικά σπάνιο συμβάν (ιστορικά μόλις το 0.2% των εταιρειών επενδυτικής βαθμίδας θα προβούν σε αθέτηση σε ένα έτος), στις περισσότερες συμβάσεις ανταλλαγής κινδύνου αθέτησης οι μόνες πληρωμές που καταβάλλονται είναι τα «ασφάλιστρα» από τον αγοραστή στον πωλητή. Έτσι, παρόλο που τα παραπάνω ονομαστικά ποσά είναι υπέρογκα, λόγω απουσίας αθέτησης, οι καθαρές ταμειακές ροές θα είναι ένα μικρό μόνο κλάσμα του συνόλου αυτών των ποσών: Για μια αποδοσιακή διαφορά 100 μονάδων βάσης (1%) οι ετήσιες ταμειακές ροές είναι μόλις το 1% του ονομαστικού ποσού.

Προβληματισμοί σχετικά με τη ρύθμιση της αγοράς

Η αγορά των συμβάσεων ανταλλαγής κινδύνου αθέτησης προσέλκυσε μεγάλο ενδιαφέρον των επενδυτών/διαχειριστών μετά από μια σειρά συμβάντων μεγάλης κλίμακας το 2008, αρχής γενομένης από την κατάρρευση της Bear Stearns.

Τις ημέρες και εβδομάδες που προηγήθηκαν της κατάρρευσης της Bear Stearns, οι αποδοσιακές διαφορές της τράπεζας διευρύνθηκαν δραματικά, πράγμα που υποδείκνυε ότι υπήρχε ένα κύμα αγοραστών που ήθελαν να προστατευτούν. Έχει διατυπωθεί η άποψη ότι η διεύρυνση της διαφοράς ήταν υπεύθυνη για την αντίληψη ότι η Bear Stearns ήταν ευάλωτη και, συνεπώς, περιορίστηκε η πρόσβασή της στη χονδρική αγορά κεφαλαίων, πράγμα το οποίο τελικά οδήγησε στην αναγκαστική πώλησή της στην JP Morgan τον Μάρτιο. Εναλλακτικά, υποστηρίζεται η άποψη ότι η απότομη αύξηση των αγοραστών των ΣΑΚΑ της τράπεζας ήταν μία σύμπτωση, και όχι η αιτία της κατάρρευσης της Bear Stearns. Με άλλα λόγια, οι επενδυτές, βλέποντας την Bear Stearns να έχει προβλήματα, προσπάθησαν να αντισταθμίσουν τον κίνδυνο ή απλώς να κερδοσκοπήσουν πάνω στην κατάρρευσή της.

Τον Σεπτέμβριο η πτώχευση της Lehman Brothers οδήγησε στη συνολική καταβολή περίπου 400 δισεκατ. δολαρίων στους αγοραστές των ΣΑΚΑ της αφερέγγυας τράπεζας. Ωστόσο το καθαρό ποσό που καταβλήθηκε ήταν περίπου 7,2 δις δολάρια. Η διαφορά αυτή οφείλεται στη διαδικασία του «συμψηφισμού». Με τη συνεργασία των συμμετεχόντων στην αγορά, επετράπη στους πωλητές να αφαιρέσουν από τις εκροές τους τις εισροές από τις θέσεις τους στις αντισταθμιστικές τους θέσεις.

Επίσης τον Σεπτέμβριο η AIG ζήτησε να διασωθεί από την ομοσπονδιακή κυβέρνηση των ΗΠΑ διότι είχε επιδοθεί σε υπερβολική πώληση ΣΑΚΑ χωρίς να αντισταθμίζει το ενδεχόμενο της υποτίμησης των οντοτήτων αναφοράς, πράγμα το οποίο οδήγησε τον ασφαλιστικό κολοσσό σε απώλειες περίπου 100 δισεκατομμυρίων δολαρίων. Οι ΣΑΚΑ της Lehman διευθετήθηκαν ομαλά, καθώς οι ΣΑΚΑ σε άλλα 11 πιστωτικά γεγονότα που συνέβησαν το 2008 και που πυροδότησαν εκταμιεύσεις. Στα τέλη του 2008, οι ρυθμιστικές αρχές βρέθηκαν να εργάζονται σκληρά για να μειώσουν τον κίνδυνο που ενέχουν οι συναλλαγές στις ΣΑΚΑ.

Το 2008 δεν υπήρχε ένα κεντρικό χρηματιστήριο ή γραφείο συμψηφισμού για τις συναλλαγές των ΣΑΚΑ. Όλες γίνονταν με εξωχρηματιστηριακή διαπραγμάτευση. Αυτό οδήγησε σε πρόσφατες εκκλήσεις να ανοίξει η αγορά όσον αφορά τη διαφάνεια και τη ρύθμισή της. Το Νοέμβριο, η εταιρεία DTCC, που διαχειρίζεται και καταγράφει λογιστικά το 90% του συνόλου της αγοράς των ΣΑΚΑ, ανακοίνωσε ότι θα αποκαλύπτει στην αγορά τα δεδομένα που αφορούν τις συναλλαγές των ΣΑΚΑ σε εβδομαδιαία βάση. Η αμερικανική Επιτροπή Κεφαλαιαγοράς ενέκρινε μια εξαίρεση για την IntercontinentalExchange για να ξεκινήσει την εγγύηση των ΣΑΚΑ.

Η αγορά το 2009

Τους πρώτους μήνες του 2009 έγιναν σημαντικές αλλαγές στον τρόπο λειτουργίας των ΣΑΚΑ ως αποτέλεσμα των ανησυχιών για την ασφάλεια μετά τα γεγονότα της προηγούμενης χρονιάς. Στο τέλος του 2008, εισήχθησαν διαδικασίες που επέτρεπαν την ακύρωση ΣΑΚΑ οι οποίες αντισταθμίζονταν μεταξύ τους. Μαζί με τον τερματισμό συμβάσεων που είχαν πρόσφατα πληρωθεί, όπως εκείνα της Lehman, μέχρι το Μάρτιο η ονομαστική αξία της αγοράς ΣΑΚΑ είχε μειωθεί στα 30 τρις. δολάρια. Η Τράπεζα Διεθνών Διακανονισμών υπολογίζει ότι το σύνολο των εκκρεμών παραγώγων ανέρχεται σε $592 τρις. Ρυθμιστικές αρχές από τις Η.Π.Α και την Ευρώπη αναπτύσσουν ξεχωριστά σχέδια για την σταθεροποίηση της αγοράς παραγώγων. Επιπρόσθετα, υπάρχουν κάποια διεθνώς αποδεκτά μέτρα από το Μάρτιο του 2009 που ασκούνται από τον οργανισμό ISDA. Δύο σημαντικές αλλαγές είναι οι εξής:

Η θεσμοδέτηση κεντρικών οίκων εκκαθάρισης, ενός για τις Η.Π.Α. και ενός για την Ευρώπη. Ο οίκος εκκαθάρισης λειτουργεί ως κεντρικός αντισυμβαλλόμενος και για τις δυο πλευρές μιας συναλλαγής ΣΑΚΑ, μειώνοντας κατά συνέπεια τον κίνδυνο του αντισυμβαλλομένου.

Η διεθνής τυποποίηση των συμβολαίων ΣΑΚΑ, για να προληφθούν νομικές διαμάχες σε διφορούμενες υποθέσεις, όπου δεν είναι ξεκάθαρη η αποληρωμή που πρέπει να λάβει χώρα.

Οι όροι μιας τυπικής ΣΑΚΑ

Μια σύμβαση ανταλλαγής κινδύνου αθέτησης τεκμηριώνεται με μια επιβεβαίωση που αναφέρει τον ορισμό των πιστωτικών παραγώγων σύμφωνα με τον Διεθνή Σύνδεσμο Συμβάσεων Ανταλλαγής και Παραγώγων (ISDA). Η επιβεβαίωση συνήθως καθορίζει μια οντότητα αναφοράς, μια επιχείρηση που συχνά, αλλά όχι πάντοτε έχει εκκρεμούσες οφειλές, και μια υποχρέωση αναφοράς, συνήθως ένα εταιρικό ομόλογο χωρίς υπόταξη εξόφλησης ή ένα κυβερνητικό ομόλογο. Η χρονική περίοδος κατά την οποία η προστασία εκτείνεται καθορίζεται από την έναρξη ισχύος και την προγραμματισμένη ημερομηνία λήξης της σύμβασης.

Η επιβεβαίωση ορίζει επίσης έναν εκπρόσωπο υπολογισμού που είναι υπεύθυνος για τον καθορισμό των διαδόχων και των υποκατάστατων υποχρεώσεων αναφοράς (είναι αναγκαία, εάν παραδείγματος χάριν η αρχική υποχρέωση αναφοράς ήταν ένα δάνειο το οποίο εξοφλήθηκε πριν τη λήξη της σύμβασης). Ο εκπρόσωπος υπολογισμού εκτελεί ακόμα διάφορους υπολογισμούς και διαχειριστικές λειτουργίες σχετικές με την συναλλαγή. Σύμφωνα με τις συνήθειες της αγοράς, στις μεταξύ ενδιαμέσων πρακτόρευσης των ΣΑΚΑ και τελικών χρηστών, ο ενδιάμεσος είναι συνήθως ο εκπρόσωπος υπολογισμού, και σε συμβάσεις μεταξύ ενδιαμέσων πρακτόρευσης ΣΑΚΑ ο πωλητής είναι και ο εκπρόσωπος υπολογισμού. Δεν αποτελεί ευθύνη του εκπροσώπου υπολογισμού να εξακριβώσει αν ένα πιστωτικό γεγονός έχει λάβει χώρα αλλά περισσότερο γεγονός, που σύμφωνα με τους όρους των συμβολαίων πρέπει να υποστηρικτεί από δημόσια διαθέσιμη πληροφόρηση που παραδίδεται μαζί με ένα ειδοποιητήριο πιστωτικού γεγονότος. Στα συνήθη συμβόλαια ΣΑΚΑ δεν υπάρχει εσωτερικός μηχανισμός για την αμφισβήτηση του κατά πόσο συνέβη ή όχι ένα πιστωτικό γεγονός και αφήνουν το ζήτημα αυτό στα δικαστήρια, εφόσον χρειαστεί, αν και οι περιπτώσεις αυτές είναι σχετικά σπάνιες.

Οι επιβεβαιώσεις των ΣΑΚΑ ορίζουν ακόμα τα πιστωτικά γεγονότα που θα αποτελέσουν αφορμή για υποχρεώσεις πληρωμών από τον πωλητή της ασφάλειας και υποχρεώσεις παράδοσης από τον αγοραστή της ασφάλειας. Χαρακτηριστικά πιστωτικά γεγονότα είναι η πτώχευση του φορέα αναφοράς και η αδυναμία πληρωμής που σχετίζεται με το εγγυημένο ομόλογο ή το πιστωτικό χρέος. Επίσης, η αναδιάρθρωση ορίζεται ως πιστωτικό γεγονός, η οποία αποτελεί την διαπραγμάτευση του φορέα αναφοράς με τους πιστωτές του για αλλαγές των όρων του χρέους.

Τέλος, στις τυπικές ΣΑΚΑ καθορίζονται και τα χαρακτηριστικά των παραδοτέων υποχρεώσεων του αγοραστή της ασφάλειας, σε περίπτωση ενός πιστωτικού γεγονότος. Οι κανόνες για τα χαρακτηριστικά αυτά διαφέρουν ανάλογα με την εκάστοτε αγορά και τους τύπους των συμβάσεων. Συνήθεις περιορισμοί είναι ότι το παραδοτέο χρέος πρέπει να είναι μια ομολογία ή δάνειο, να έχει διάρκεια ως τη λήξη το πολύ 30 έτη και να μην χαρακτηρίζεται από υπόταξη εξόφλησης. Ακόμα, να μην υπόκειται σε περιορισμούς μεταβίβασης και να είναι σε συγκεκριμένη ισοτιμία.

Οι δόσεις είναι συνήθως τετραμηνιαίες, με ημερομηνίες λήξης τις: 20 Μαρτίου, 20 Ιουνίου, 20 Σεπτεμβρίου και 20 Δεκεμβρίου.

Διακανονισμός

Φυσική Παράδοση ή Τοις Μετρητοίς

Όπως αναφέρθηκε, αν συμβεί ένα πιστωτικό γεγονός, μπορεί να γίνει ο διακανονισμός των ΣΑΚΑ είτε με φυσική παράδοση είτε τοις μετρητοίς.

Φυσικός διακανονισμός: Ο πωλητής της ασφάλειας πληρώνει στον αγοραστή την ονομαστική αξία και σε αντάλλαγμα λαμβάνει την παράδοση υποχρέωσης χρέους της οντότητας αναφοράς. Για παράδειγμα, ένα αντισταθμιστικό ταμείο έχει αγοράσει από μια τράπεζα προστασία αξίας 5 εκατ. δολαρίων πάνω στο κύριο χρέος μιας εταιρείας. Σε περίπτωση αθέτησης πληρωμών, η τράπεζα θα πληρώσει στο αντισταθμιστικό ταμείο 5 εκατ. δολ. σε μετρητά, ενώ το αντισταθμιστικό ταμείο θα πρέπει να παραδώσει ονομαστική αξία κυρίου χρέους της εταιρείας αξίας 5 εκατ. δολ. (συνήθως ομόλογα ή δάνεια, τα οποία αξίζουν ελάχιστα καθώς η εταιρεία βρίσκεται σε κατάσταση αδυναμίας πληρωμών)

Διευθέτηση τοις μετρητοίς: Ο πωλητής της ασφάλειας πληρώνει στον αγοραστή τη διαφορά μεταξύ της ονομαστικής αξίας και της αγοραίας τιμής μιας υποχρέωσης χρέους του φορέα αναφοράς. Για παράδειγμα, ένα αντισταθμιστικό ταμείο έχει αγοράσει από μια τράπεζα προστασία αξίας 5 εκ. δολ. πάνω στο κύριο χρέος μιας εταιρείας. Έστω ότι η εταιρεία εισέρχεται σε κατάσταση αδυναμίας πληρωμών και τα κύρια ομόλογα της αντάλασσονται στα 25 (δηλαδή 25 σεντ ανά δολάριο) επειδή η αγορά θεωρεί ότι οι ομολογιούχοι θα εισπράξουν το 25% των χρημάτων που τους οφείλονται όταν η εταιρεία κλείσει. Συνεπώς, η τράπεζα πρέπει να πληρώσει στο αντισταθμιστικό ταμείο το εξής ποσό: [5εκατ. δολ. * (100% - 25%)], δηλαδή 3,75 εκατ. δολάρια.

Η ανάπτυξη της αγοράς ΣΑΚΑ σημαίνει ότι για πολλές εταιρείες υπάρχει πολύ μεγαλύτερη εκκρεμούσα ονομαστική αξία συμβάσεων ανταλλαγής πιστωτικού κινδύνου από την εκκρεμούσα αξία των υποχρεώσεων τους σε χρέος. Αυτό συνέβη επειδή πολλοί κερδοσκόπησαν με τις ΣΑΚΑ χωρίς να κατέχουν κάποιο από το χρέος για το οποίο ασφαλίζονταν. Για παράδειγμα, όταν η Lehman Brothers κήρυξε πτώχευση στις 14 Σεπτεμβρίου του 2008, είχε εκκρεμούσες οφειλές αξίας περίπου 155 δισεκατ. δολάρια, οι αντίστοιχες ΣΑΚΑ είχαν ονομαστική αξία 400 δισεκατ. δολάρια. Ασφαλώς, δεν ήταν δυνατό να γίνει φυσική διευθέτηση για όλες αυτές τις συμβάσεις, καθώς δεν υπήρχε αρκετό εκκρεμές χρέος για να τα εκπληρώσει όλα, καθιστώντας αναγκαία την διευθέτηση τοις μετρητοίς.

Δημοπρασίες

Όταν ένα πιστωτικό γεγονός συμβαίνει σε μια μεγάλη εταιρεία, για την οποία υπάρχουν πολλές ΣΑΚΑ, τότε μπορεί να γίνει μια δημοπρασία (αναφέρεται και ως γεγονός πιστωτικής διόρθωσης) ώστε να βοηθήσει τη διευθέτηση μεγάλου αριθμού συμβολαίων ταυτόχρονα, σε μια σταθερή τιμή τοις μετρητοίς. Κατά τη διάρκεια της δημοπρασίας, οι πρακτορεύοντες τις ΣΑΚΑ ενδιάμεσοι (όπως επενδυτικές τράπεζες) υποβάλλουν τιμές στις οποίες θα αγόραζαν και θα πωλούσαν το χρέος του φορέα αναφοράς. Σε δεύτερο στάδιο, γίνεται μια μειοδοσία (Dutch auction). Το οριστικό σημείο εκκαθάρισης της δημοπρασίας θέτει την τελική τιμή για διευθέτηση των ΣΑΚΑ τοις μετρητοίς. Όλες οι αιτήσεις για φυσική διευθέτηση καθώς και οι προσφορές αντιστοιχισμένου ορίου που προκύπτουν από τη δημοπρασία διευθετούνται. Οι δημοπρασίες, σύμφωνα με την ISDA, η οποία τις διενεργεί, έχουν αποδειχθεί αποτελεσματικός τρόπος για τη διευθέτηση μεγάλου όγκου εκκρεμών ΣΑΚΑ.

Ακολουθεί λίστα με τις δημοπρασίες από το 2005.

Ημερομηνία Ονομασία Τελική τιμή ως ποσοστό της ονομαστικής αξίας

2005-06-14 Collins & Aikman - Senior 43.625

2005-06-23 Collins & Aikman - Subordinated 6.375

2005-10-11 Northwest Airlines 28

2005-10-11 Delta Airlines 18

2005-11-04 Delphi Corporation 63.375

2006-01-17 Calpine Corporation 19.125

2006-03-31 Dana Corporation 75

2006-11-28 Dura - Senior 24.125

2006-11-28 Dura - Subordinated 3.5

2007-10-23 Movie Gallery 91.5

2008-02-19 Quebecor World 41.25

2008-10-02 Tembec Inc 83

2008-10-06 Fannie Mae - Senior 91.51

2008-10-06 Fannie Mae - Subordinated 99.9

2008-10-06 Freddie Mac - Senior 94

2008-10-06 Freddie Mac - Subordinated 98

2008-10-10 Lehman Brothers 8.625

2008-10-23 Washington Mutual 57

2008-11-04 Landsbanki - Senior 1.25

2008-11-04 Landsbanki - Subordinated 0.125

2008-11-05 Glitnir - Senior 3

2008-11-05 Glitnir - Subordinated 0.125

2008-11-06 Kaupthing - Senior 6.625

2008-11-06 Kaupthing - Subordinated 2.375

2008-12-09 Masonite [2] - LCDS 52.5

2008-12-17 Hawaiian Telcom - LCDS 40.125

2009-01-06 Tribune - CDS 1.5

2009-01-06 Tribune - LCDS 23.75

2009-01-14 Republic of Ecuador 31.375

2009-02-03 Millennium America Inc 7.125

2009-02-03 Lyondell - CDS 15.5

2009-02-03 Lyondell - LCDS 20.75

2009-02-03 EquiStar 27.5

2009-02-05 Sanitec [3] - 1st Lien 33.5

2009-02-05 Sanitec [4] - 2nd Lien 4.0

2009-02-09 British Vita [5] - 1st Lien 15.5

2009-02-09 British Vita [6] - 2nd Lien 2.875

2009-02-10 Nortel Ltd. 6.5

2009-02-10 Nortel Corporation 12

2009-02-19 Smurfit-Stone CDS 8.875

2009-02-19 Smurfit-Stone LCDS 65.375

2009-02-26 Ferretti 10.875

2009-03-09 Aleris 8

2009-03-31 Station Casinos 32

2009-04-14 Chemtura 15

2009-04-14 Great Lakes 18.25

2009-04-15 Rouse 29.25

2009-04-16 LyondellBasell 2

2009-04-17 Abitibi 3.25

2009-04-21 Charter Communications CDS 2.375

2009-04-21 Charter Communications LCDS 78

2009-04-22 Capmark 23.375

2009-04-23 Idearc CDS 1.75

2009-04-23 Idearc LCDS 38.5

2009-05-12 Bowater 15

2009-05-13 General Growth Properties 44.25

2009-05-27 Syncora 15

2009-05-28 Edshcha 3.75

2009-06-09 HLI Operating Corp LCDS 9.5

2009-06-10 Georgia Gulf LCDS 83

2009-06-11 R.H. Donnelley Corp. CDS 4.875

2009-06-12 General Motors CDS 12.5

2009-06-12 General Motors LCDS 97.5

2009-06-18 JSC Alliance Bank CDS 16.75

2009-06-23 Visteon CDS 3

2009-06-23 Visteon LCDS 39

2009-06-24 RH Donnelley Inc LCDS 78.125

2009-07-09 Six Flags CDS 14

2009-07-09 Six Flags LCDS 96.125

2009-07-21 Lear CDS 38.5

2009-07-21 Lear LCDS 66

2009-11-10 METRO-GOLDWYN-MAYER INC. LCDS 58.5

2009-11-20 CIT Group Inc. 68.125

Τιμολόγηση και αποτίμηση

Στη θεωρία η οποία αναφέρεται ως ‘υπόδειγμα πιθανοτήτων’, υπολογίζεται η παρούσα αξία μιας ακολουθίας χρηματορροών σταθμισμένων με την πιθανότητα μη αθέτησης τους. Η μέθοδος αυτή υποδηλώνει ότι οι ΣΑΚΑ πρέπει να γίνονται αντικείμενο διαπραγμάτευσης σε πολύ χαμηλότερη αποδοσιακή διαφορά (spread) από τα εταιρικά ομόλογα.

Υπόδειγμα των Πιθανοτήτων

Σύμφωνα με το υπόδειγμα των πιθανοτήτων, μια ΣΑΚΑ τιμολογείται με τη χρήση τεσσάρων μεταβλητών:

Το ασφάλιστρο της έκδοσης

Το ποσοστό ανάκτησης (το ποσοστό της αξίας που θα πληρωθεί σε περίπτωση αθέτησης)

Την πιστωτική καμπύλη του φορέα αναφοράς

Την καμπύλη LIBOR

Αν δεν συμβεί ποτέ αθέτηση, η τιμή της ΣΑΚΑ θα είναι το άθροισμα των προεξοφλημένων «ασφαλίστρων». Τα υποδείγματα τιμολόγησης οφείλουν να λάβουν υπόψη την πιθανότητα να προκύψει το φαινόμενο της αθέτησης πριν τη λήξη της ΣΑΚΑ. Χάριν παραδείγματος, έστω ότι υπάρχει μια μονοετής ΣΑΚΑ με έναρξη t0 και με τετραμηνιαίες πληρωμές ασφαλίστρων στις χρονικές στιγμές t1, t2, t3, και t4. Αν η ονομαστική αξία της ΣΑΚΑ είναι Ν και το ασφάλιστρο έκδοσης c, τότε η κάθε τετραμηνιαία πληρωμή ασφαλίστρων θα ισούται με Nc / 4. Αν για λόγους απλοποίησης υποθέσουμε ότι η αθέτηση μπορεί να συμβεί μόνο σε κάποια από τις ημερομηνίες πληρωμής ασφαλίστρων τότε υπάρχουν οι παρακάτω περιπτώσεις τερματισμού του συμβολαίου:

Δεν υπάρχει αθέτηση, οπότε οι τέσσερις πληρωμές ασφαλίστρων γίνονται κανονικά και η σύμβαση ισχύει μέχρι τη λήξη της

Υπάρχει αθέτηση πληρωμής σε κάποια από τις τέσσερις ημερομηνίες.

Για την αποτίμηση της ΣΑΚΑ, χρειάζεται να προσδιοριστούν οι πιθανότητες για τις πέντε δυνητικές περιπτώσεις και μετά να υπολογιστεί η παρούσα αξία της χρηματορροής κάθε περίπτωσης. Η παρούσα αξία της ΣΑΚΑ είναι τότε η παρούσα αξία των πέντε χρηματορροών πολλαπλασιασμένη με την πιθανότητά τους να συμβούν.

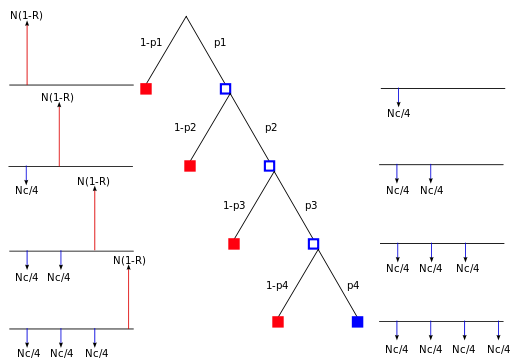

Αυτό απεικονίζεται στο ακόλουθο διάγραμμα. Σε κάθε ημερομηνία πληρωμής:

είτε θα υπάρχει κάποιο γεγονός αθέτησης στη σύμβαση, οπότε αυτή θα τερματιστεί με μια πληρωμή ποσού N(1 − R) , όπου R είναι το ποσοστό επανάκτησης

η σύμβαση επιβιώνει χωρίς να υπάρξει το φαινόμενο της αθέτησης, όπου λαμβάνει χώρα μια πληρωμή ασφαλίστρου αξίας Nc / 4, Και στις δυο πλευρές του διαγράμματος υπάρχουν οι ταμειακές ροές μέχρι το εκάστοτε χρονικό σημείο στο οποίο είτε γίνονται οι πληρωμές των ασφαλίστρων (μπλε) είτε αποζημιώσεις λόγω της αθέτησης (κόκκινο). Στις περιπτώσεις που το συμβόλαιο τερματίζεται, το τετράγωνο εμφανίζεται με συνεχή χρωματισμό.

Η πιθανότητα επιβίωσης στο διάστημα ti − 1 μέχρι το ti χωρίς αποζημίωση λόγω αθέτησης είναι pi και η πιθανότητα αθέτησης είναι 1 − pi. Ο υπολογισμός της παρούσας αξίας με παράγοντες προεξόφλησης δ1 ως δ4 θα είναι:

| Περιγραφή | Παρούσα Αξία Πληρωμής Αυξημένου Ασφάλιστρου | Παρούσα Αξία Αποζημίωσης Στάσης Πληρωμών | Πιθανότητα |

|---|---|---|---|

| Στάση Πληρωμών στο \( t_{1} \) | 0 | \( N(1-R)\delta _{1}\, \) | \( 1-p_{1}\, \) |

| \( t_{2} \) | \( -{\frac {Nc}{4}}\delta _{1} \) | \( N(1-R)\delta _{2}\,\) | \( p_{1}(1-p_{2})\, \) |

| Στάση Πληρωμών στο \( t_{3} \) | \( -{\frac {Nc}{4}}(\delta _{1}+\delta _{2}) \) | \( N(1-R)\delta _{3}\,\) | \( p_{1}p_{2}(1-p_{3})\, \) |

| Στάση Πληρωμών στο \( t_{4} \) | \( -{\frac {Nc}{4}}(\delta _{1}+\delta _{2}+\delta _{3}) \) | \( N(1-R)\delta _{4}\, \) | \( p_{1}p_{2}p_{3}(1-p_{4})\, \) |

| Μη Στάση Πληρωμών | \( -{\frac {Nc}{4}}(\delta _{1}+\delta _{2}+\delta _{3}+\delta _{4})\) | \( 0 \) | \( p_{1}\times p_{2}\times p_{3}\times p_{4} \) |

Οι πιθανότητες p1, p2, p3, p4 μπορούν να υπολογιστούν με χρήση της καμπύλης αποδόσεων. Η πιθανότητα του να μην υπάρξει κανενός είδους αθέτηση σε μια περίοδο από t μέχρι t + Δt μειούται κατά εκθετικό τρόπο με μια χρονική σταθερά καθοριζόμενη από την πιστωτική καμπύλη, δηλαδή, από την συνάρτηση p = exp( − s(t)Δt / (1 − R)) , όπου s(t) είναι η μηδενική καμπύλη αποδόσεων τον χρόνο t. Όσο πιο ριψόκίνδυνη είναι η οντότητα αναφοράς, τόσο μεγαλύτερη είναι η αποδοσιακή διαφορά και τόσο πιο γρήγορα μειώνεται η πιθανότητα επιβίωσης συν τω χρόνω.

Πολλαπλασιάζοντας την πιθανότητα του κάθε ενδεχομένου με την παρούσα αξία των χρηματορροών συνάγεται η συνολική παρούσα αξία της ΣΑΚΑ:

\( PV\, \) = , \( (1-p_{1})N(1-R)\delta _{1}\, \)

\( +p_{1}(1-p_{2})[N(1-R)\delta _{2}-{\frac {Nc}{4}}\delta _{1}] \)

\( +p_{1}p_{2}(1-p_{3})[N(1-R)\delta _{3}-{\frac {Nc}{4}}(\delta _{1}+\delta _{2})] \)

\( +p_{1}p_{2}p_{3}(1-p_{4})[N(1-R)\delta _{4}-{\frac {Nc}{4}}(\delta _{1}+\delta _{2}+\delta _{3})] \)

\( -p_{1}p_{2}p_{3}p_{4}(\delta _{1}+\delta _{2}+\delta _{3}+\delta _{4}){\frac {Nc}{4}} \)

Κριτική

Οι επικριτές της τεράστιας πλέον αγοράς ΣΑΚΑ υποστηρίζουν ότι δεν διέπεται καν από το κατάλληλο ρυθμιστικό πλαίσιο και ότι δεν χαρακτηρίζεται από διαφάνεια, επειδή η διαπραγμάτευση των ΣΑΚΑ γίνεται ιδιωτικώς. Επιπλέον, υπάρχουν και ισχυρισμοί ότι οι ΣΑΚΑ επιδείνωσαν την παγκόσμια χρηματοπιστωτική κρίση του 2008, επισπεύδοντας τη χρεωκοπία εταιρειών όπως η Lehman Brothers και η AIG.

Στην περίπτωση της Lehman Brothers, αναφέρεται ότι η διέυρυνση της αποδοσιακής διαφοράς των ΣΑΚΑ μείωσε την αξιοπιστία της και τελικά της προκάλεσε προβλήματα που ήταν αδύνατο να ξεπεράσει. Ωστόσο, οι υπέρμαχοι της αγοράς των ΣΑΚΑ υποστηρίζουν ότι η άποψη αυτή συγχέει την αιτία με το αποτέλεσμα: Η διαφορά απόδοσης των ΣΑΚΑ απλά εξέφραζε την πραγματικότητα, δηλαδή το γεγονός πως η εταιρεία είχε σοβαρά προβλήματα. Επιπλέον, ισχυρίζονται ότι η αγορά ΣΑΚΑ επέτρεψε σε επενδυτές που είχαν ρίσκο αντισυμβαλλόμενου με την Lehman Brothers να μειώσουν την έκθεση τους σε περίπτωση αθέτησης.

Συστημικός Κίνδυνος

Ο πιστωτικός κίνδυνος των αντισυμβαλλομένων στις ΣΑΚΑ αυξήθηκε κατά τη διάρκεια της οικονομικής κρίσης του 2008, ιδίως επειδή η Lehman Brothers και η AIG ήταν αντισυμβαλλόμενοι σε πολύ μεγάλο αριθμό συναλλαγών ΣΑΚΑ. Αυτό είναι ένα παράδειγμα συστημικού κινδύνου, δηλαδή κινδύνου που απειλεί ολόκληρη την αγορά. Έχει υποστηριχθεί ότι το μέγεθος κι η απελευθέρωση της αγοράς ΣΑΚΑ αύξησαν αυτόν τον κίνδυνο.

Για παράδειγμα, έστω ότι ένα υποθετικό αμοιβαίο κεφάλαιο είχε αγοράσει εταιρικά ομόλογα της Washington Mutual to 2005 και αποφάσισε να αντισταθμίσει την έκθεση τους στον κίνδυνο αγοράζοντας προστασία μέσω ΣΑΚΑ από την Lehman Brothers. Μετά την στάση πληρωμών από την Lehman, η προστασία θα έπαυε να ισχύει. Στην συνέχεια, μια ξαφνική στάση πληρωμών από την Washington Mutual θα οδηγούσε σε μαζικές απώλειες από τα ομόλογα, απώλειες οι οποίες θα έπρεπε να είχαν ασφαλιστεί από τα ΣΑΚΑ. Υπήρξε επίσης η ανησυχία ότι η αδυναμία της Lehman και της AIG να πληρώσουν τα συμβόλαια ΣΑΚΑ θα οδηγούσε στο διαχωρισμό της περίπλοκης αλυσίδας των συναλλαγών ΣΑΚΑ μεταξύ των χρηματοοικονομικών ιδρυμάτων. Κάτι τέτοιο δε φαίνεται να έχει συμβεί μέχρι τώρα, αν και έχει λεχθεί ότι επειδή η συνολική έκθεση μιας τράπεζας σε ΣΑΚΑ δεν γνωστοποιείται δημόσια, ο κίνδυνος μεγάλων απωλειών ή ακόμα και αδυναμίας πληρωμών ήταν σημαντικός παράγοντας της μείωσης ρευστότητας δανεισμού τον Σεπτέμβριο και τον Οκτώβριο του 2008.

Οι αλυσιδωτές συναλλαγές σε ΣΑΚΑ προκύπτουν απο την πρακτική του συμψηφισμού. Η εταιρεία Β μπορεί να αγοράσει ΣΑΚΑ από την εταιρεία Α με κάποιο ετήσιο «ασφάλιστρο», έστω 2%. Αν ή κατάσταση της εταιρείας αναφοράς επιδεινωθεί, ο κίνδυνος θα αυξηθεί και τότε η εταιρεία Β μπορεί να πωλήσει ΣΑΚΑ σε μια εταιρεία Γ με το αυξημένο ασφάλιστρο, έστω 5%, καρπώνοντας τη διαφορά του 3%. Αν όμως η εταιρεία αναφοράς περιέλθει σε κατάσταση αθέτησης, η Β είναι πιθανό να μην έχει τα απαραίτητα στοιχεία ενεργητικού για την εκπλήρωση του συμβολαίου. Εξαρτάται από το συμβόλαιο της με την Α να παρέχει μια μεγάλη πληρωμή, την οποία στην συνέχεια μεταβιβάζει στην Γ. Το πρόβλημα βρίσκεται στο ότι αν μία από τις εταιρείες της αλυσίδας αντιμετωπίσει πρόβλημα, δημιουργούνται αλυσιδωτές αντιδράσεις απωλειών. Για παράδειγμα, αν η Α αποτύχει, η Β θα εισέλθει σε στάση πληρωμών ως προς το συμβόλαιο της με την Γ, οδεύοντας προς την πτώχευση, ενώ η Γ θα έχει μαζικές απώλειες από την αδυναμία να εισπράξει αποζημίωση για το χρέος της εταιρείας αναφοράς που κατείχε. Ακόμα χειρότερα, επειδή τα συμβόλαια ΣΑΚΑ είναι ιδιωτικά, η Γ δε μπορεί να γνωρίζει ότι εξαρτάται από την Α, καθώς είχε συναλλαγές μόνο με την Β.

Η ίδρυση ένος οίκου εκκαθάρισης για τις συναλλαγές ΣΑΚΑ θα συνέβαλλε στην λύση του προβλήματος των αλυσιδωτών αντιδράσεων, καθώς όλες οι συναλλαγές θα είχαν έναν κεντρικό αντισυμβαλλόμενο.

Αναφορές

«Question 24. Product description: Credit default swaps». International Swaps and Derivatives Association, Inc. (ISDA). Αρχειοθετήθηκε από το πρωτότυπο στις 16 Απριλίου 2010. Ανακτήθηκε στις 26 Μαρτίου 2010. ISDA is the trade group that represents participants in the privately negotiated derivatives industry

Weistroffer, Christian; Deutsche Bank Research (December 21, 2009). «Credit default swaps: Heading towards a more stable system» (PDF). Deutsche Bank Research: Current Issues. Αρχειοθετήθηκε από το πρωτότυπο στις 2010-02-02. Ανακτήθηκε στις 2010-04-15.

Federal Reserve Bank of Atlanta (04/14/2008). «Did You Know? A Primer on Credit Default Swaps». Financial update 21 (2). Αρχειοθετήθηκε από το πρωτότυπο στις 2011-07-23. Ανακτήθηκε στις 2010-03-31.

Sirri, Erik, Director, Division of Trading and Markets U.S. Securities and Exchange Commission. «Testimony Concerning Credit Default Swaps Before the House Committee on Agriculture October 15, 2008». Ανακτήθηκε στις 2 Απριλίου 2010.

«Chart; ISDA Market Survey; Notional amounts outstanding at year-end, all surveyed contracts, 1987-present» (PDF). International Swaps and Derivative Association (ISDA)i. Αρχειοθετήθηκε από το πρωτότυπο (PDF) στις 23 Μαρτίου 2012. Ανακτήθηκε στις 8 Απριλίου 2010.

Mengle, David (Fourth Quarter 2007). «Credit Derivatives: An Overview» (PDF). Economic Review (FRB Atlanta) 92 (4). Αρχειοθετήθηκε από το πρωτότυπο στις 2010-12-14. Ανακτήθηκε στις 2010-04-02.

Kiff, John; Jennifer Elliott, Elias Kazarian, Jodi Scarlata, and Carolyne Spackman (November 2009). «Credit Derivatives: Systemic Risks and Policy Options» (PDF). International Monetary Fund: IMF Working Paper (WP/09/254). Αρχειοθετήθηκε από το πρωτότυπο στις 2009-12-29. Ανακτήθηκε στις 2010-04-25.

Partnoy, Frank; David A. Skeel, Jr. (2007). «The Promise And Perils of Credit Derivatives». University of Cincinnati Law Review 75: 1019–1051. Ανακτήθηκε στις 2010-04-02.

«Media Statement: DTCC Policy for Releasing CDS Data to Global Regulators». Depository Trust & Clearing Corporation. 23 Μαρτίου 2010. Αρχειοθετήθηκε από το πρωτότυπο στις 15 Νοεμβρίου 2013. Ανακτήθηκε στις 22 Απριλίου 2010.

CFA Institute. (2008). Derivatives and Alternative Investments. pg G-11. Boston: Pearson Custom Publishing. ISBN 0-536-34228-8.

[1] Cox, Christopher, Chairman, U.S. Securities and Exchange Commission. Testimony Concerning Turmoil in U.S. Credit Markets: Recent Actions Regarding Government Sponsored Entities, Investment Banks and Other Financial Institutions. Before the Senate Committee on Banking, Housing, and Urban Affairs. September 23, 2008. Accessed 3-17-09.

Mark Garbowski (24 Οκτωβρίου 2008). «United States: Credit Default Swaps: A Brief Insurance Primer». Ανακτήθηκε στις 3 Νοεμβρίου 2008. "like insurance insofar as the buyer collects when an underlying security defaults ... unlike insurance, however, in that the buyer need not have an "insurable interest" in the underlying security"

Gretchen Morgenson (10 Αυγούστου 2008). «Credit default swap market under scrutiny». Αρχειοθετήθηκε από το πρωτότυπο στις 15 Σεπτεμβρίου 2008. Ανακτήθηκε στις 3 Νοεμβρίου 2008. "If a default occurs, the party providing the credit protection - the seller - must make the buyer whole on the amount of insurance bought."

Karel Frielink (10 Αυγούστου 2008). «Are credit default swaps insurance products?». Ανακτήθηκε στις 3 Νοεμβρίου 2008. "If the fund manager acts as the protection seller under a CDS, there is some risk of breach of insurance regulations for the manager.... There is no Netherlands Antilles case law or literature available which makes clear whether a CDS constitutes the ‘conducting of insurance business’ under Netherlands Antilles law. However, if certain requirements are met, credit derivatives will not qualify as an agreement of (non-life) insurance because such an arrangement would in those circumstances not contain all the elements necessary to qualify it as such."

Εξωτερικοί σύνδεσμοι

Everything on Credit Default Swaps.Bill Carson. May 3, 2011.

"Systemic Counterparty Confusion: Credit Default Swaps Demystified". Derivative Dribble. October 23, 2008.

CBS '60 minutes' video on CDS

2003 ISDA Credit Derivatives Template. International Swaps and Derivatives Association

BIS - Regular Publications. Bank for International Settlements.

OCC - Quarterly Derivatives Fact Sheet

A Beginner's Guide to Credit Derivatives - Noel Vaillant, Nomura International. Probability.net

"A billion-dollar game for bond managers". Financial Times.

John Hull and Alan White. "Valuing Credit Default Swaps I: No Counterparty Default Risk". Rotman School of Management at University of Toronto.

Hull, J. C. and A. White, Valuing Credit Default Swaps II: Modeling Default Correlations. Smart Quant. Smartquant.com.

Elton et al., Explaining the rate spread on corporate bonds. Stern.nyu.edu.

Warren Buffett on Derivatives - Excerpts from the Berkshire Hathaway annual report for 2002.. Fintools.com.

Roundtable on MiddleOffice - Hedge Fund Manager Week.

The Real Reason for the Global Financial Crisis.Financial Sense. Financialsense.com.

Demystifying the Credit Crunch. Private Equity Council.

Sjostrom, Jr., William K. «The AIG Bailout». (2009). William K. Sjostrom

Standard CDS Pricing Model Source Code - ISDA and Markit. CDSModel.com

List of CDS premiums of various countries in German and English Translation

Free Public Access to CDS Clearing Prices - Markit.

Ειδήσεις

July 21, 1997, BusinessWeek: "DIZZYING NEW WAYS TO DICE UP DEBT Suddenly, credit derivatives--deals that spread credit risk--are surging by Phillip L. Zweig

October 8, 2008, New York Times: "the spectacular boom and calamitous bust in derivatives trading Taking Hard New Look at a Greenspan Legacy by Peter S. Goodman

January 18, 2008, Wall Street Journal: "Default Fears Unnerve Markets" by Susan Pulliam and Serena Ng on CDS counterparty risk.

February 5, 2008, Financial Times: "CDS market may create added risks" by Satayjit Das.

February 17, 2008, New York Times: "Arcane Market is Next to Face Big Credit Test" By Gretchen Morgenson

March 17, 2008 Credit Default Swaps: The Next Crisis? Αρχειοθετήθηκε 2010-05-12 στο Wayback Machine.

March 23, 2008, New York Times: "Who Created This Monster?" By Nelson D. Schwartz and Julie Creswell

May 20, 2008, Bloomberg: "Hedge Funds in Swaps Face Peril With Rising Junk Bond Defaults" by David Evans.

May 28, 2008, Financial Times: "Moody's issues warning on CDS risks" by Aline van Duyn.

June 1, 2008, New York Times: "First Comes the Swap. Then It’s the Knives." by Gretchen Morgenson about a CDS dispute between UBS and Paramax Capital.

September 18, 2008, Reuters: "Buffett's 'time bomb' goes off on Wall Street." by James B. Kelleher about credit default swaps turning a bad situation into a catastrophe.

September 27, 2008, NYTimes: "Behind Insurer’s Crisis, Blind Eye to a Web of Risk" by Gretchen Morgenson.

September 30, 2008, Fortune Magazine: "The $55 Trillion Question" by Nicholas Varchaver and Katie Benner on CDS spotlight during financial crisis.

Dizard, John (2006-10-23). «A billion dollar game». Financial Times. Αρχειοθετήθηκε από το πρωτότυπο στις 2009-04-06. Ανακτήθηκε στις 2008-10-19.

October 19, 2008, Portfolio.com: "Why the CDS Market Didn't Fail" Analyzes the CDS market's performance in the Lehman Bros. bankruptcy.

April 8, 2009, Wall Street Letter: "Credit Default Swap Market: “Big Bang”? [νεκρός σύνδεσμος]" by Makrem BOUMLOUKA, PhD.